理财产品的风险评级如何判断?

答

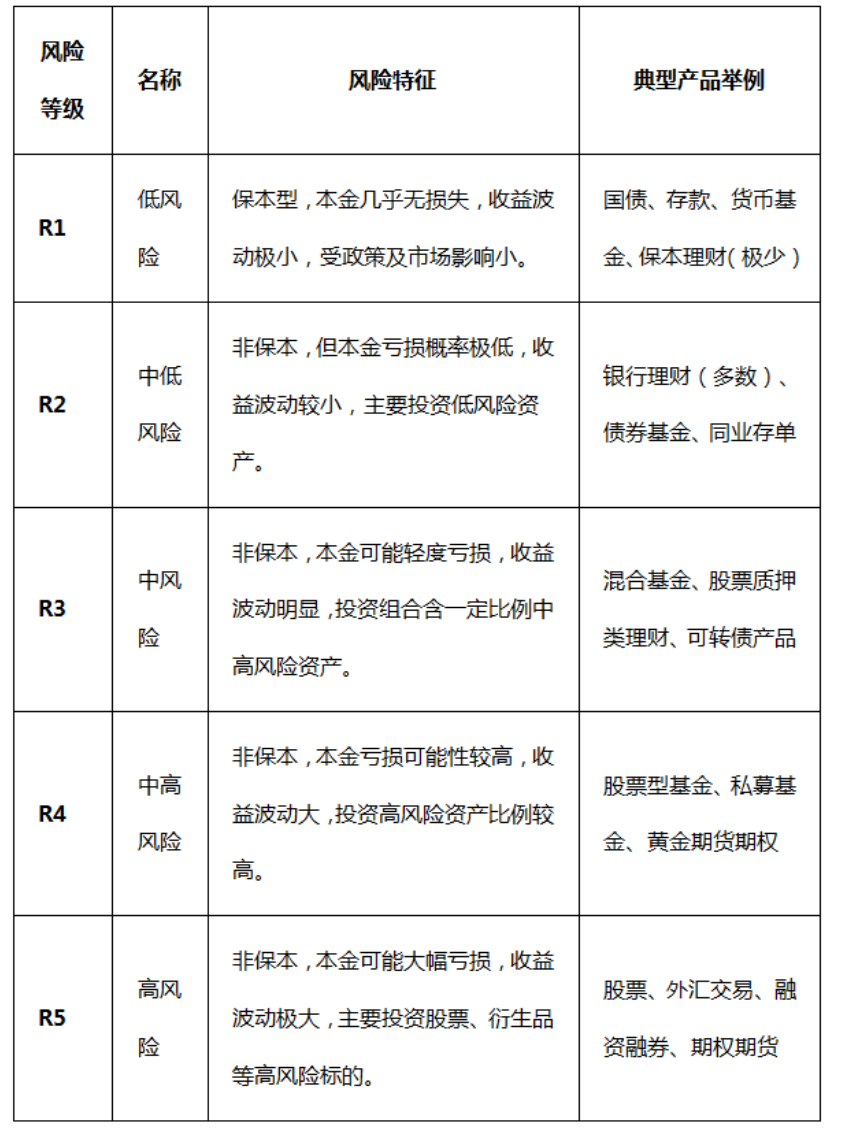

国内金融机构通常采用五级风险评级体系(R1 到 R5),由低到高对应不同风险等级,具体如下:

注意

1.不同机构可能用不同名称(如 “谨慎型”“激进型”),但本质对应 R1-R5 等级。

2.资管新规后,银行理财全面“净值化”,不再保本保息,R1/R2 仅代表风险较低,而非绝对安全。

如何快速判断一款理财产品的风险?

第一步:看产品名称与公示评级

银行理财:在产品说明书首页或销售页面查找“风险等级”(如“本产品风险等级为R2”);

基金/券商资管:通过APP或官网查询“风险等级”(如“中风险”“高风险”)。

第二步:查投资范围与比例

重点看“投资于XX资产的比例”,例如:

“投资债券类资产≥80%”→ 低/中低风险(R2);

“投资股票≥60%”→ 中高风险(R4);

“投资衍生品、融资融券”→ 高风险(R5)

第三步:看收益类型与历史表现

非保本浮动收益→ 风险≥R2;

历史净值波动大(如近1年最大回撤超10%)→ 风险≥R3;

警惕“预期收益率10%+且标注低风险”→ 大概率不合规(可能是庞氏骗局)。

第四步:算流动性与费用成本

锁定期越长、赎回费越高→ 流动性风险越高;

高风险产品可能收取业绩分成(如“超过8%收益部分收取20%管理费”),需评估实际净收益。

提问:如何定义低风险理财的核心目标?

答

低风险理财的核心目标是在严格控制本金损失风险的前提下,实现资产的稳健增值、流动性管理与抗通胀平衡。其核心逻辑是“风险优先,收益次之”,适合对本金安全性要求高、风险承受能力较低的投资者,或作为资产组合中的“安全垫”配置。

1.绝对优先目标:确保本金安全

例如:

国债/政策性金融债:由国家信用背书,被视为“无风险债券”;

银行存款/同业存单:受存款保险制度保护(50万元以内),银行同业业务风险极低;

高评级债券(AAA级):如大型央企债券、高评级地方政府债,违约概率低于0.1%。

不涉足股票、期货、非标等高风险标的。分散投资降低集中度,单一资产占比不超过10%避免单一主体违约冲击。

2.获取稳健的流动性收益

低风险理财的收益目标是跑赢活期存款,接近一年期定存或货币市场利率,而不是追求高收益。

3.满足短期资金灵活调度

需要满足T+0赎回的条件,最好是可以实时赎回,而且赎回费要很低或者没有。

4.对抗温和通货膨胀

低风险理财的收益需要至少跑赢CPI增速,避免长期持有导致实际购买力缩水。

可以优先选R2级固收类产品,收益高于R1,只需要承担轻微波动风险。

提问:低点买入却还亏着?问题出在哪?

答

1.对“低点”误判

认为当前价格比历史高点低30%就是低点,但下跌趋势中,“低点”可能是不是真正的底部,从而陷入了抄底陷阱。

2.忽视了基本面恶化:

价格低≠价值低

行业衰退,比如传统燃油车,或者财务造假、现金流断裂都属于基本面恶化,如果这种情况下抄底,可能会面临更大的亏损。

另外,有些行业,比如钢铁、航运这种强周期的行业,所谓的低点可能会持续好几年,股价长期低迷。

3.市场情绪与资金面的压制

市场底部通常经历三阶段:估值底→政策底→情绪底,情绪底往往是最后一环,能不能准确判断当前底部的阶段很重要。

4.拿短期资金抄长期底

市场反转需要时间,短的话几个月,长的话可以达到好几年,如果用短期资金抄长期底,非常容易造成亏损。

5.急于“捡便宜”的心理

暴跌后急于买入忽视风险,或者是买入后价格短暂反弹又回落,因害怕继续下跌而割肉,都有可能造成投资亏损。

投资中正确的低点是概率游戏,而非确定性事件。真正的底部需要时间确认,与其追求买在最低,不如通过分散布局、动态平衡、长期持有构建抗跌体系,让盈利来自正确的趋势而非精准的择时